나는 세금 보고가 두려운 미국 3년차 포닥이다. 세 번째 하는 건데도, 아직도 어렵다.

올해 캘리포니아 주세 보고한 것을 내년을 위해 정리해 놓을 겸 글을 적어본다.

준비물

- W-2

- 연방세 보고 문서 (주세 보고를 하기 전 반드시 연방세 보고 문서를 먼저 작성하자).

세금 목적의 거주자 및 비거주자

(이제부터 말하는 거주자 및 비거주자는 "세금 목적"의 거주자 비거주자이다. 영주권 등과 혼동하지 말자!)

거주자인지 비거주자인지를 결정하는 것이 제일 헷갈렸던 부분이다. 나는 운이 좋게도 캘리포니아 세금 담당자 분의 세미나를 참가할 수 있었다. 일단 "거주자"의 정의는 www.ftb.ca.gov/forms/2020/2020-1031-publication.pdf 에 나와 있고, 다음과 같다.

1. Every person who is:

- a. In this state for other than a temporary or transitory purpose or

- b. Domiciled in CA and who is outside for a temporary or transitory purpose

"임시적 목적" 이 외에 캘리포니아에 있는 모든 사람들을 "거주자"로 정의하고 있다. "임시적 목적"의 예로는, 여행을 왔다던지 또는 시험을 치루기 위해 잠시 있다가 돌아간 것이 있을 수 있다. 우리에게 중요한 것은 academic assignments가 임시적 목적에 포함된다는 것이다. 학생으로 왔다면 임시적 목적을 쉽게 충족할 수 있고, 포닥으로 왔다면 임시적 목적일 수도 아닐 수도 있다.

Case law indicates that academic assignments are considered “temporary or transitory.”

몇 가지 중요한 사실

- 사실 1: 자신의 비자 상태(J, F, H 등등)는 거주자/비거주자를 결정하는 것과 상관이 없다.

- 사실 2: 연방세 보고 시에도 거주자/비거주자를 구분하는데, 이것과도 아무런 관계가 없다.

- 사실 3: 9개월 이상 거주시 일반적으로 거주자라고 하는 부분이 있는데, 이것은 위의 "임시적 목적"에 의해 덮여씌여 질 수 있다.

세미나에서 담당자 분께서 말씀해 주신 것은, 거주자/비거주자는 어떤 규칙에 의해 정해지는 것이 아니고, 자기가 선언(declare)하는 것이라는 것이다. 또한 자신이 선언한 부분에 대해서 증거를 가지고 있으면 된다고 하였다. "임시적 목적"의 좋은 예로는 한국에서 교수로 일을 하고 있다가, 연구년이 되어 1년 동안 미국에서 돈을 받으며 연구를 했다면, 이 사람은 비거주자로 주세를 보고할 수 있으며, 제시할 수 있는 증거로는 한국에 있는 집, 가족, 자동차, 그리고 실제 돌아갈 한국의 직장이 있다.

나는 J1 비자를 가지고 있었기 때문에, 내가 몇 년간만 미국에서 일을 하고 한국으로 돌아간다면 "임시적 목적"을 충족할 수도 있다. 하지만 나는 올해 영주권을 신청하고 있었기 때문에, 미국에서 살 의향이 있음이 보여지는 것이므로 거주자로 보고를 하게 되었다.

세법상 거주자/비거주자로 세금 보고시 가장 큰 차이점은 거주자의 경우 한 해동안 자신이 받은 모든 소득을 보고하고, 비거주자의 경우 캘리포니아에서 받은 소득만을 보고한다는 것이다.

예를 들면, 1월부터 6월까지는 한국에서 일하고 J1 비자로 미국에 와서 7월부터 12월까지 일을 했다면, 세법상 거주자의 경우 한국에서 번 돈을 보고해야 한다. 한국에서 번 돈은 직접적으로 세금을 내지는 않지만, 공제를 할 때, 그 비율을 계산해서 공제 금액이 줄어들 수 있다.

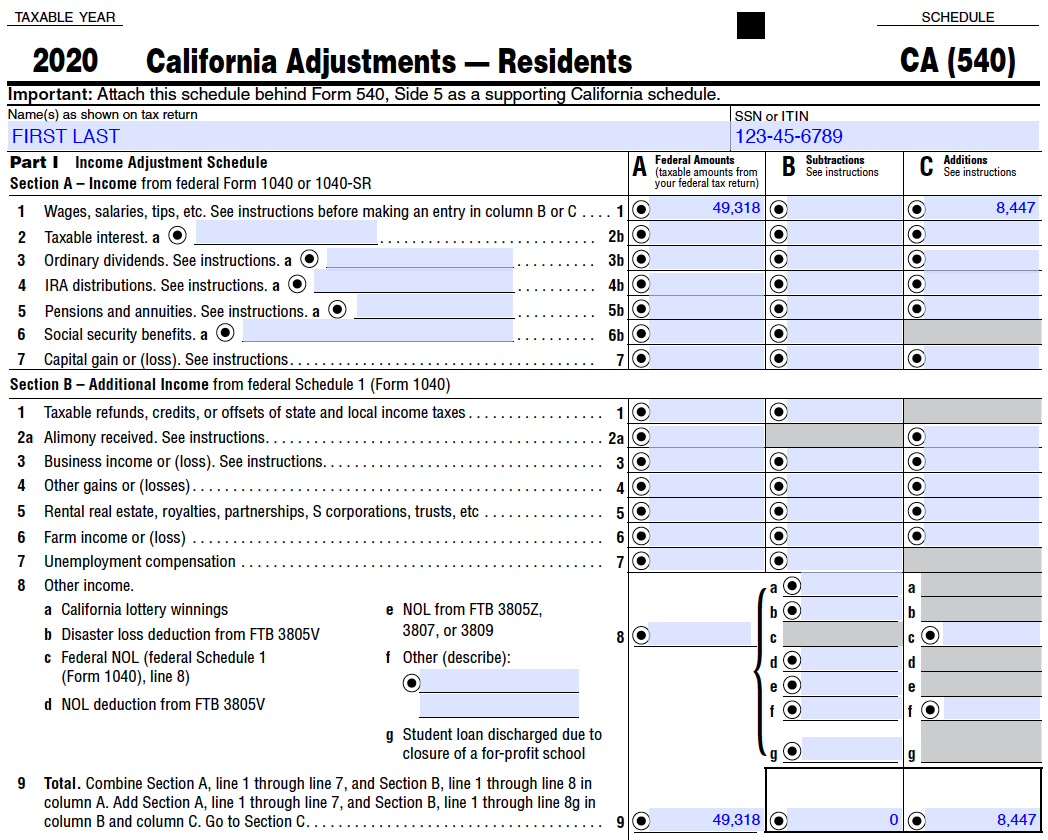

540 CA (California Adjustments) 작성

540 CA를 먼저 작성하도록 한다.

Line 1

A 칸에는 1040-NR의 Line 1a 적었던 값을 적어주고, C 칸에는 추가해야 할 값을 적는다. 나는 $8,447를 한미조세협약에 의해 연방세 면제를 받았는데, 이는 주세에는 해당하지 않으므로 이를 추가해 주었다. $8,447은 1040-NR의 Line 1c 값이다. 즉 1040-S의 Gross Income에 해당하는 값이다.

Section B

나는 Schedule 1을 작성하지 않아서 Line 9의 총합을 빼고는 공란이지만, 다른 사람들은 Line 1을 채워넣어야 할 수도 있다. 작년 돌려받은 주세는 연방세 보고에서는 소득으로 되지만, 주세 보고에서는 소득으로 보지 않으므로 B 칸에 같은 값을 적어서 소득에서 빼준다. 이는 작년에 항목 공제를 했을 때만 해당된다.

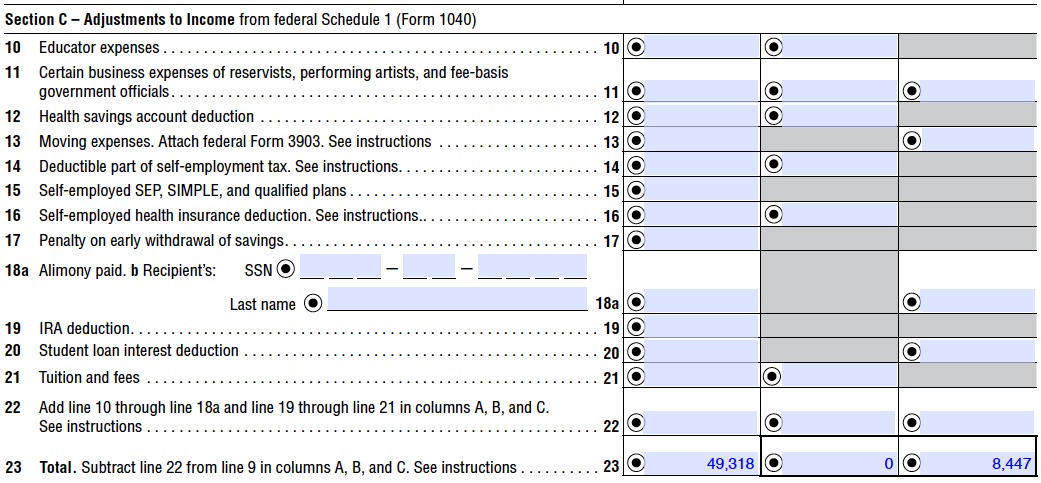

Section C

여기를 작성해야 할 사람들은 많지 않을 것 같다. Line 23의 총 값만 적어주도록 한다.

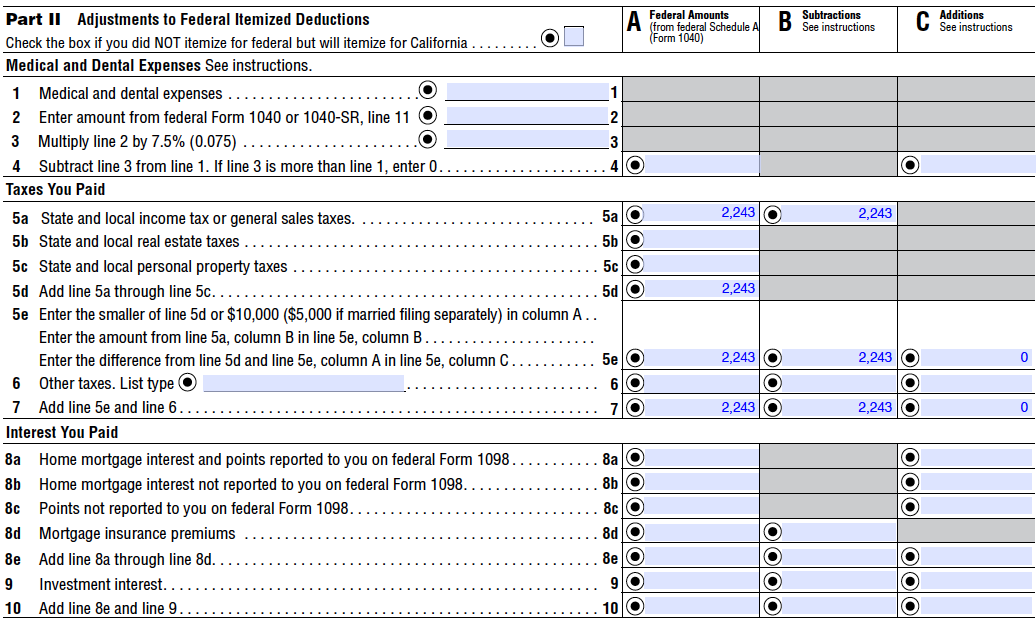

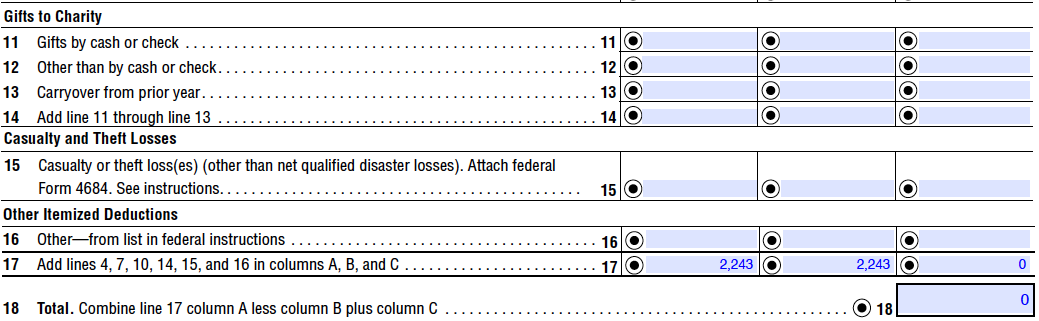

Part II - Taxes You Paid

연방세 보고에서는 주세를 낸 만큼 공제를 받는다. 예를 들어 내가 한 해동안 $2,000의 주세를 냈다면, 이를 소득에서 제외하고 세금을 계산하게 된다. 하지만 주세에서는 이를 고려하지 않기 때문에 공제액에서 제외해준다. 먼저 A 칸에는 1040-NR에 적은 그대로 적고, B칸에 같은 값을 적는다.

나머지 부분은 따로 작성할 부분은 없었다. 총합을 적어주고 나니 공제액이 $0이 되었다.

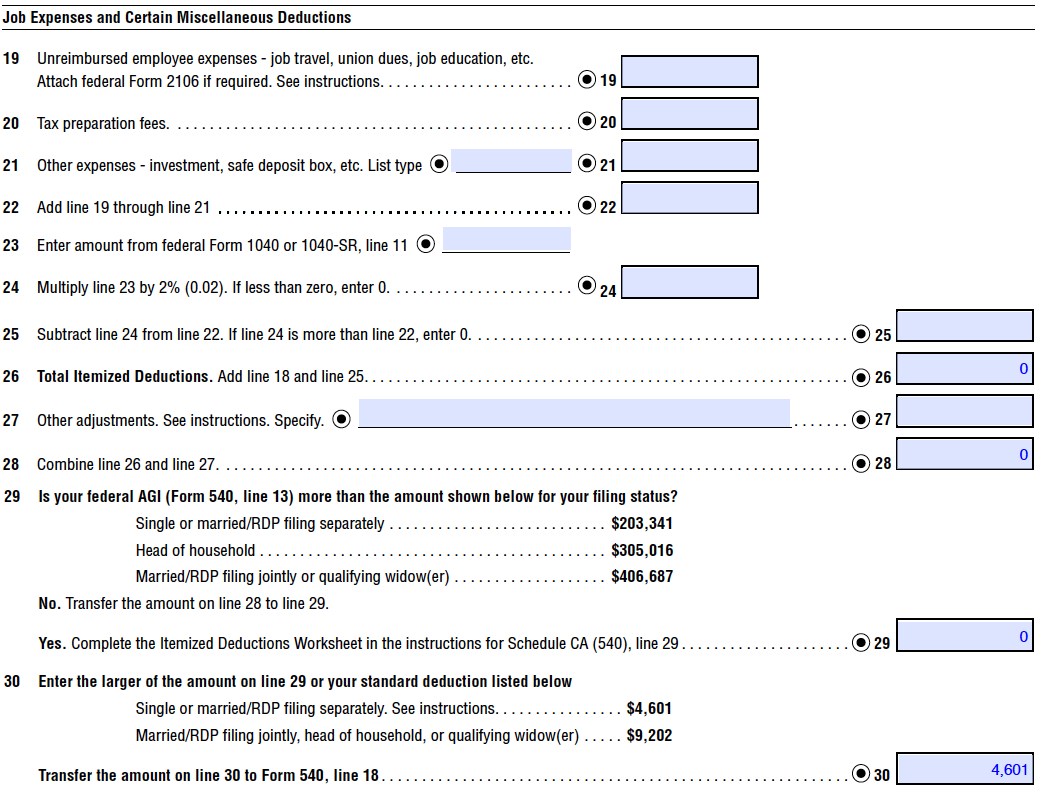

항목공제액($0)과 표준공제액($4,601) 중 큰 금액을 공제액으로 하며, 나의 경우는 표준공제액이 더 커서 이를 적었다.

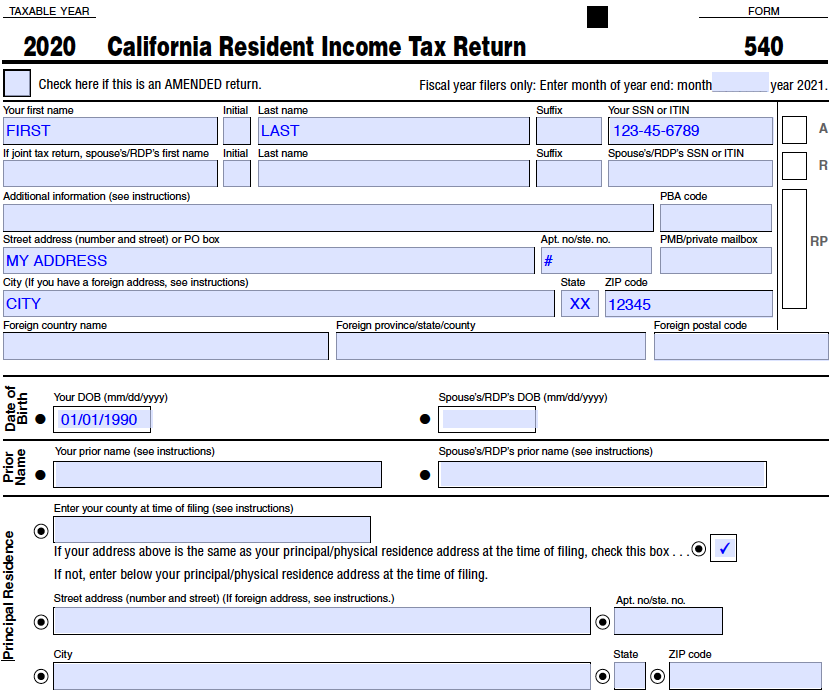

540 작성

신상정보를 적는다. 따로 헷갈리는 부분은 없었다.

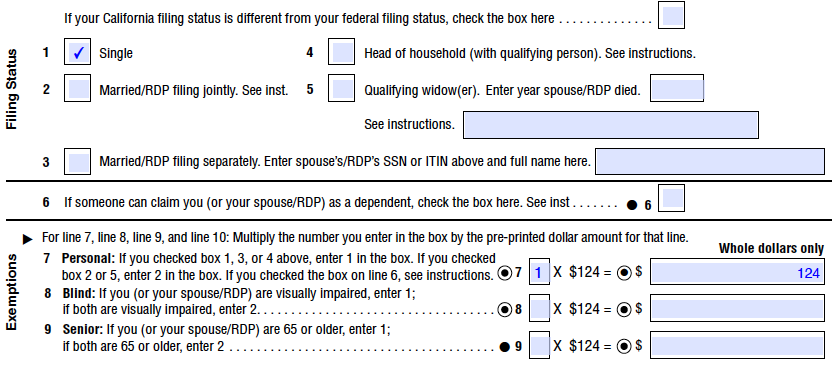

마찬가지로 잘 읽어보면서 하면 어려운 부분은 없다.

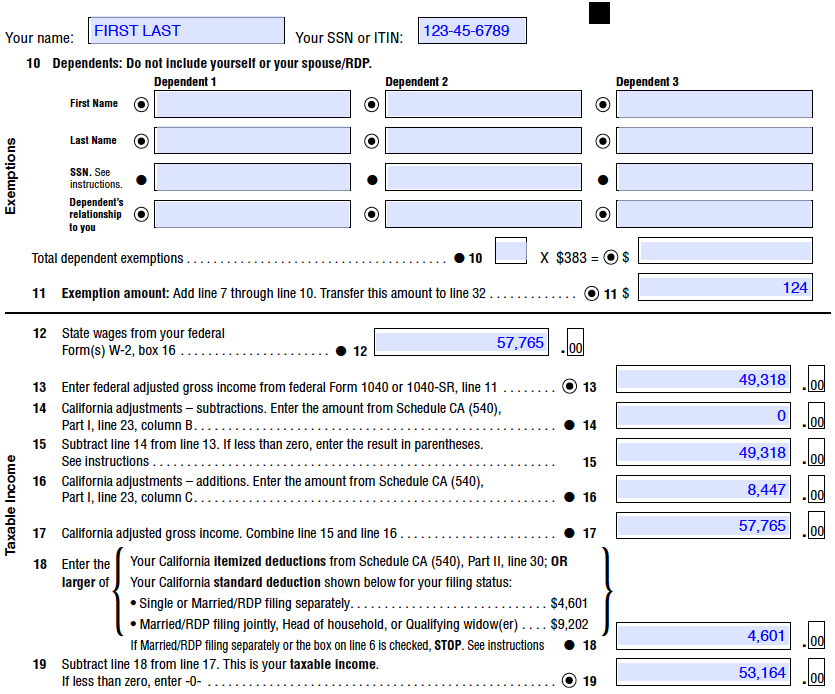

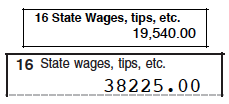

Line 12 State wages

옆에 설명에 있는 것처럼 W-2의 box 16의 값을 적는다. 나는 두 장의 W-2를 받았기 때문에 $19,540 + $38,225 = $57,765를 넣었다.

Line 13 Federal adjusted gross income

1040-NR line 11 값을 적으면 된다. 이는 "This is your adjusted gross income"이라고 표기된 부분이다.

Line 14 California adjustments - subtractions

위에서 작성한 540 CA 중 공제에 관한 부분이다. 나의 공제액은 $0이었기 때문에 0이라고 적어주었다.

Line 16 California adjustments - additions

위에서 작성한 540 CA 중 추가해야할 금액 부분이다. 나는 한미조세협약에 의해 $8,447 만큼 소득에서 공제를 받았었지만, 주세에서는 조세협약이 없으므로, 이를 다시 소득에 더해주었다.

Line 18 Deduction

540 CA 문서에서 값을 가져온다. 나는 표준 공제를 선택했으므로, $4,601을 적어주었다.

Line 19 Taxable Income

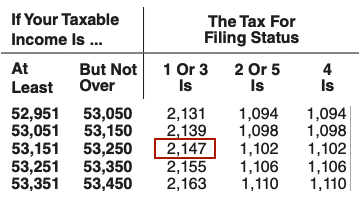

총 캘리포니아 소득에서 표준공제액을 빼주고 나면 taxable income이 된다. 이 값을 세금 표에서 찾으면 된다.

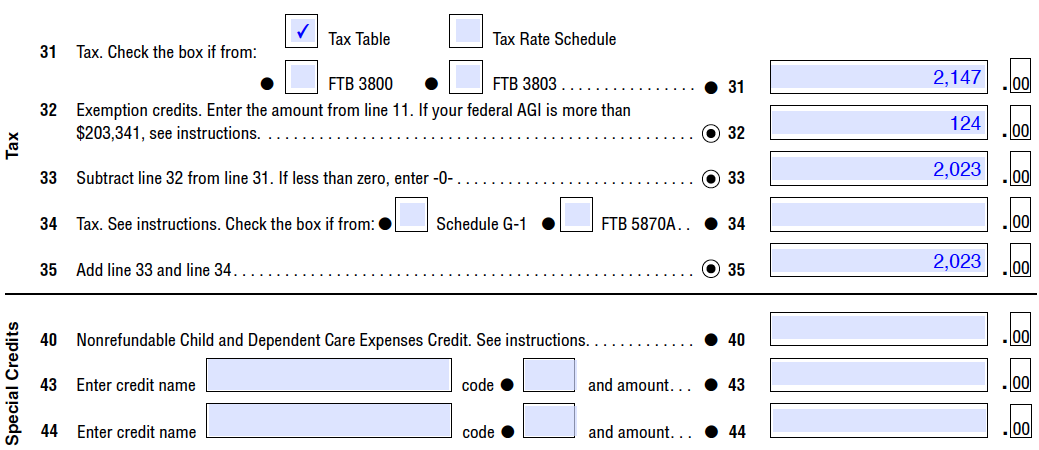

Line 31 Tax

위의 taxable income을 표에서 찾는다. 구글에 "californica state tax table"로 검색하면 쉽게 찾을 수 있다.

Line 32 Exemption credits

위에 line 11에서 적은 값을 적어준다.

Line 33

내가 낼 세금에서 exmption credits을 빼주면, 실제 내가 내야할 세금이 된다.

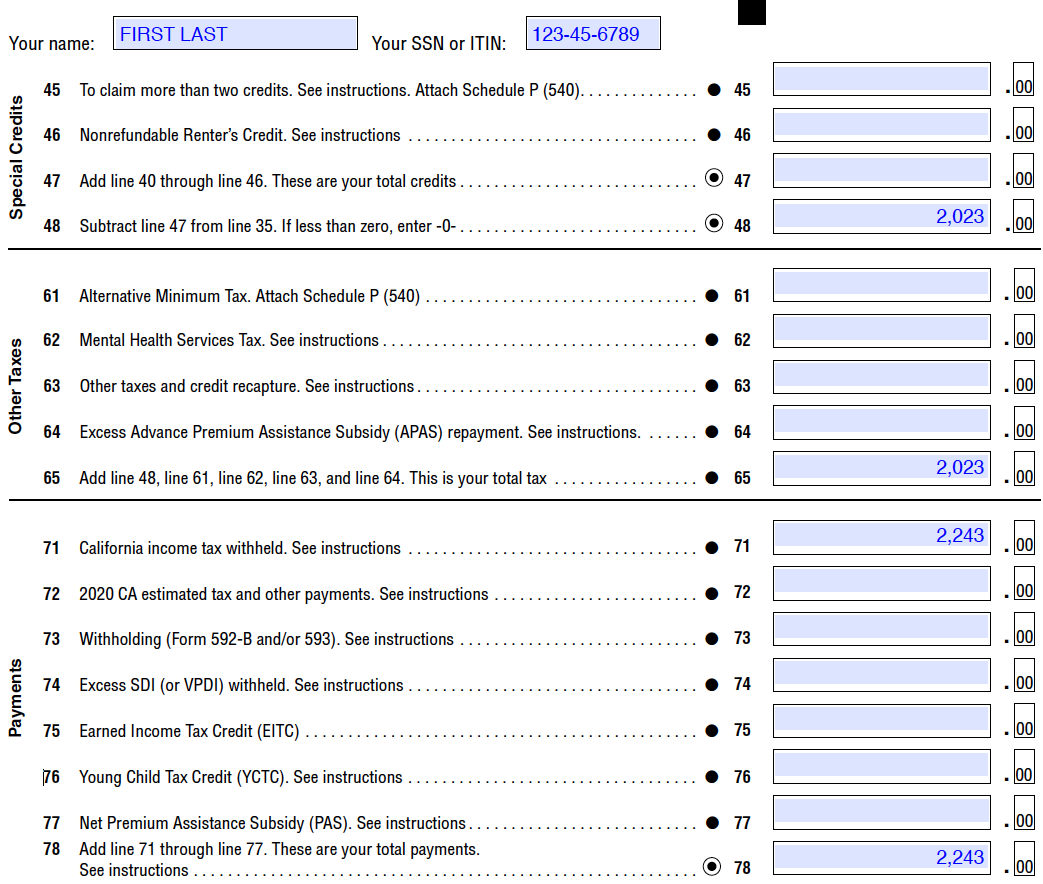

Special Credits. Other Taxes

딱히 해당하는 부분이 없어서 마지막 줄 총합만 적어 주었다.

Line 71 California income tax withheld

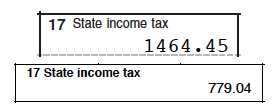

원청징수된 주세로 W-2의 box 17에 해당하는 값이다. 나는 W-2를 두 장 받았기 때문에 두 값을 더하여 $1,464.45 + $779.04 = $2,243.49에서 반올림하여 $2,243을 적어주었다.

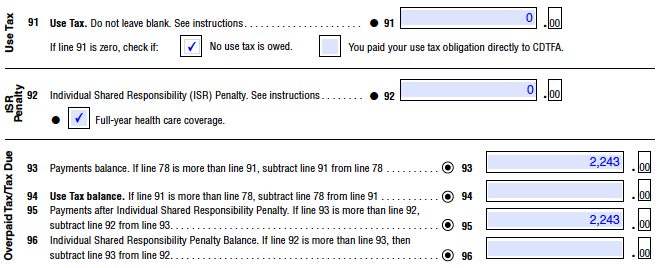

Line 91 Use Tax

사용세는 판매 세율이 다른 주에서 물건을 구입했을 때 해당한다. 다른 주에서 물건을 구입했다면 한번 들여다보면 좋을 것 같다.

Line 92 Individual Shared Responsibility Penalty

보험을 드는 것이 의무인가 보다. 보험을 안 들면 벌금같은 것을 내는 것 같다. 해당사항이 없어서 들여다 보지는 않았다.

Line 93 Payments balance

Line 91과 92를 적지 않았으니, Line 78에 있는 금액을 그대로 적어주었다.

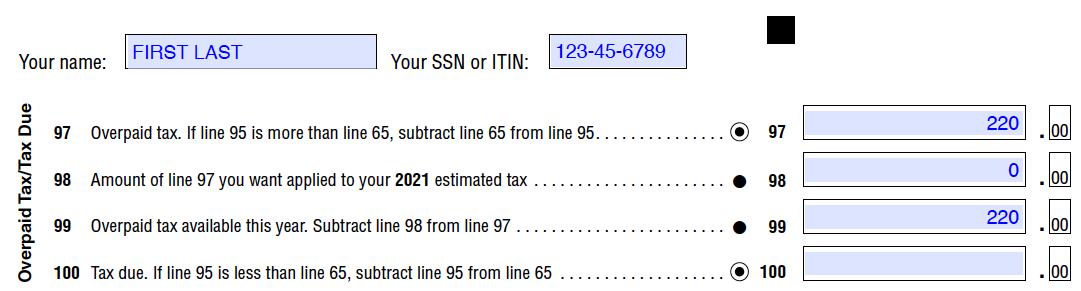

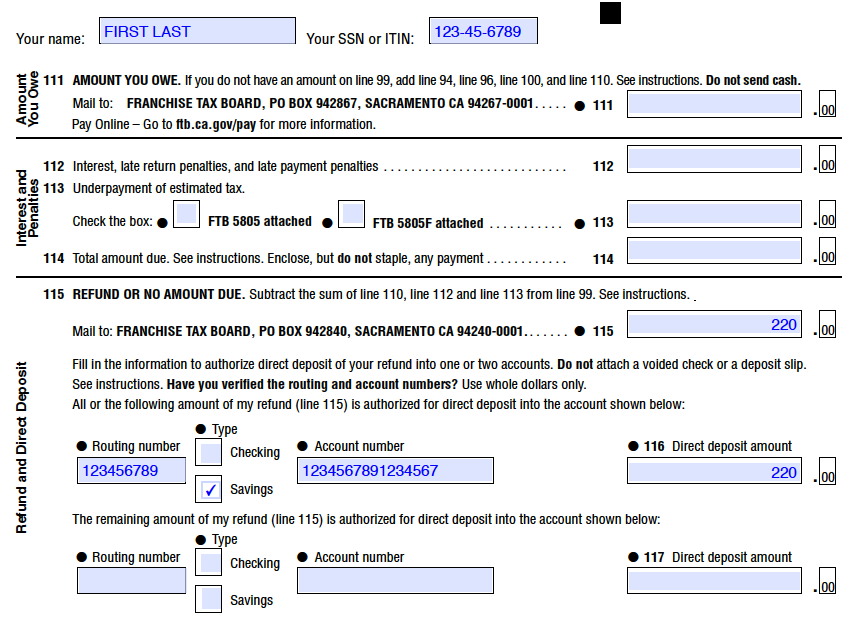

Line 97 Overpaid tax

가장 떨리는 순간이다. 내가 이미 낸 세금에서 내가 내야 할 세금을 빼면 내가 돌려받을 금액이 나오게 된다. 나는 올해 $220을 받게 되었다.

돌려받을 돈이 있으니 "Refund and Direct Deposit" 칸을 채워준다. Routing number와 Account number는 은행 사이트에서 알 수 있다. 나는 Bank of America를 이용하고 있고, 은행 웹사이트에서 쉽게 얻을 수 있었다.

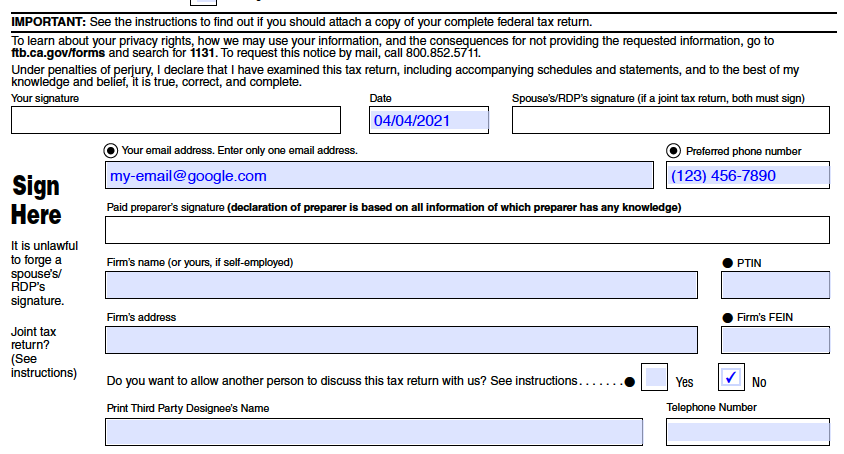

이메일주소와 전화번호를 적고 출력한 뒤 "Your signature" 부분에 서명을 한다. 작성이 끝났다!

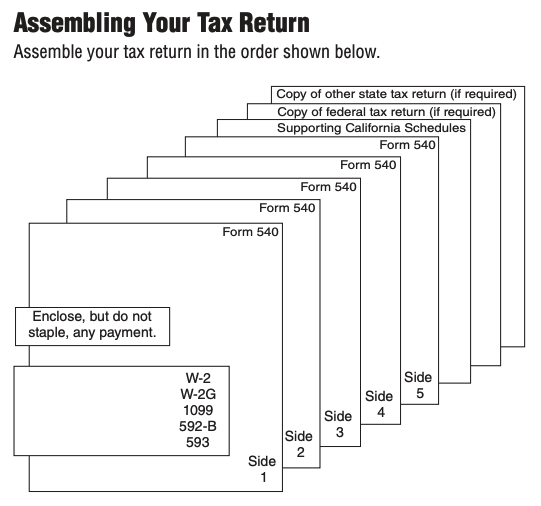

제출

제출 서류는

- W-2

- 540

- 540 CA

- 1040 또는 1040-NR (필요시)

- 1042-S (필요시)

1040은 Schedule A와 Schedule B 이외에 첨부한 문서가 있다면, 1040도 함께 보내게 되어있다. 나의 경우 Schedule OI를 작성했기 때문에 연방세 보고에 첨부한 모든 문서를 함께 보냈다. 제출할 곳은 돈을 지불할 때와 받을 때로 구분되어 있고, www.ftb.ca.gov/help/contact/mailing-addresses.html 에서 확인 가능하다.

제출 후 환급금을 받는 데까지 걸리는 시간은 www.ftb.ca.gov/help/time-frames/#/ 에서 확인 가능하고 3~4주 정도 걸린다고 한다. 환급 확인은 www.ftb.ca.gov/refund/index.asp 에서 확인 가능하다.

E-file

E-file은 electronic file로 작성 -> 출력 -> 서명 -> 우편의 과정을 거칠 필요 없이 인터넷으로 세금보고를 하는 것이다. "CalFile"이라는 공식 프로그램을 통해 무료로 세금보고가 가능하다. CalFile을 이용할 수 있는지 없는지는 아래 사이트에서 확인 가능하다.

www.ftb.ca.gov/file/ways-to-file/online/calfile/calfile-qualifications.html

아깝게도 나는 한미조세협약에 의해 연방세 면제를 받았기 때문에 CalFile을 이용할 수 없었다.

- Wages or other income was exempted from federal tax by U.S. treaties

연방세 및 주세 보고의 차이점

1. 캘리포니아는 조세협약이라는 것이 없다. 한미조세협약으로 연방세를 면제 받는다 하더라고 주세를 내야 한다.

2. 거주자의 경우 전 세계에서의 모든 소득이 보고되어야 한다.

3. 캘리포니아에서 일하고 외국에서 돈을 받는 경우 이 소득에 대해 세금을 내야 한다.

참고 사이트

내가 읽고 많이 배웠던 사이트

- 540 CA 작성 가이드: www.ftb.ca.gov/forms/2020/2020-540-ca-instructions.html

- 540 NR step by step example: ifso.ucsd.edu/_files/ifso/tax_nonres540nr.pdf

- Tax workshop slides: ifso.ucsd.edu/_files/ifso/tax_state.pdf

---

제 블로그는 광고를 넣는 대신 "Buy Me a Coffee"을 통해 후원으로 운영되고 있습니다. 소규모 금액도 큰 동기부여가 됩니다.

https://www.buymeacoffee.com/harryincupboard

'한국어 > 미국 생활' 카테고리의 다른 글

| 영주권 신청 - 기본증명서 및 가족관계증명서 번역 (0) | 2021.05.03 |

|---|---|

| J1 비자 - 거주자/비거주자 구분, 세금 (0) | 2021.05.02 |

| 미국 연방세 보고 방법 - 1040-NR, 1042-S, J1, 비거주자 (0) | 2021.04.12 |

| 영주권 신청 - J1 웨이버 신청 방법 / 타임라인 (0) | 2021.03.08 |

| 미국 연방세 보고 방법 - 1040, 1042-S, J1, 거주자 (0) | 2021.01.27 |